戸田 直樹:U3イノベーションズ アドバイザー

東京電力ホールディングス株式会社 経営技術戦略研究所

【はじめに】

2020年年末から2021年年始にかけて発生した電力需給のひっ迫と電力市場価格については、経済産業省の審議会は勿論、内閣府の再エネ規制総点検タスクフォース(以下「再エネTF」)でも取り上げられるなど関心が集まっている。今回の事象は、東日本大震災後に競争促進に大きく舵を切って進められた電力システム改革の課題をいくつか顕在化させたものと考えられ、今後の電力システム議論に重要な示唆を与えるものと考える。

本件については「異常事態である」とか「市場構造、市場制度が原因である」という論調が一部で見られる。第1回と第2回ではこれらの妥当性について愚見を述べる。

第3回では、今回の事象が顕在化させた、筆者が重要と考える課題を整理する予定である。

まず、今回の市場価格高騰は異常事態であったのか、について。

【価格スパイクではない?】

再エネTF委員の原英史氏が、京都大学特任教授の安田陽氏の言質を引用して次のように書いている。

『需給曲線の交差は垂直線上で生じ、売り札の最高額よりはるかに高い価格での約定が数週間にわたり継続した。いわゆる価格スパイクではなく、「世界中の電力市場の歴史上、ほぼ初めて」(安田陽・京都大学特任教授)とされる「市場の機能停止」状態に陥ったわけだ。』(出所:原(2021))

対して、政策アナリストの石川和男氏はSNS上で原氏と議論する中で、この事象を「初めて起こったことであるが、異常事態ではない」と表現している。筆者の理解は石川氏に近い。少なくとも「市場の機能停止」と呼ぶべき事象ではないと考える。

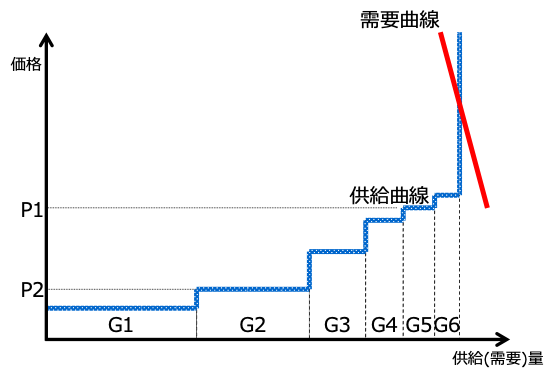

「需給曲線の交差は垂直線上で生じ、売り札の最高額よりはるかに高い価格での約定」は、すなわち「供給側が売り切れになり、需要側の機会費用で値段が決まる」事象であり、これは典型的な価格スパイクである。図1は、筆者が今までに書いた論考でも頻繁に提示しているもので、まさにこの図で表現している事象が発生したことになる。

再エネTFの会合でも別のTF委員から「スパイクではない」との発言があったが、「価格スパイクは短期的なもの」という先入観からこのように発言されたものと理解する。価格スパイクの発生要因の解消に時間がかかれば、必然的に価格スパイクは継続する。

発電設備の不足による需給逼迫で、その原因が猛暑や厳冬といった厳気象であれば、厳気象が緩和して需要が低下すれば価格スパイクは沈静化する。発電設備が計画外停止したことが原因であれば、発電設備が回復すれば沈静化する。今回の価格スパイクの原因は燃料在庫の減少であるので、燃料在庫が回復すれば沈静化する。それは、結果的に厳気象による価格スパイクよりも沈静化まで時間がかかったかもしれないが、これも市場が機能した結果である。

【世界中の電力市場の歴史上、ほぼ初めて?】

そして、これが「世界中の電力市場の歴史上、ほぼ初めて」と言われるが、初めてだから異常事態というのは少なくとも論理的ではない。とはいえ、価格の変動が大きいという意味で先例を探してみると、北欧の電力市場があげられそうだ。

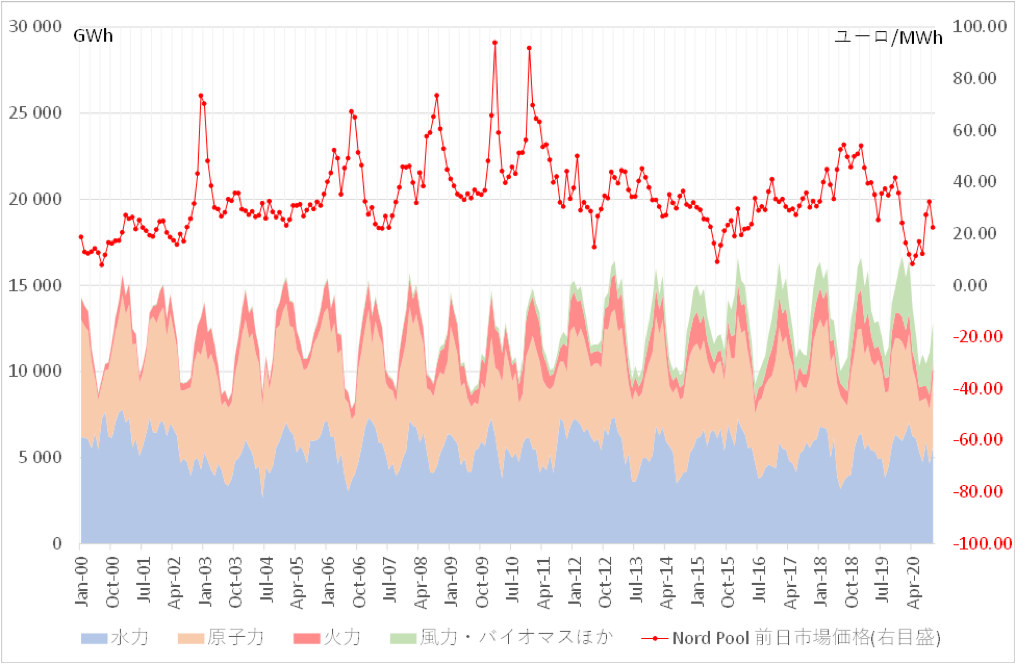

図2に北欧の電力市場ノルドプールの2000年1月から2020年10月までスポット市場価格(月平均)及び電源構成の推移を示す。スウェーデンで代表させている。図2に示した通り、北欧は水力発電の比率が大きいことで知られている。2000年1月から2020年10月までを単純平均すると34.33ユーロ/MWh、月平均価格の最高値は93.99ユーロ/MWh、最安値は7.91ユーロ/MWhになる。

火力発電でいう燃料在庫の減少は、水力発電でいえば貯水池の水の減少、つまり渇水にあたる。北欧では渇水の時に市場価格が高くなり、月平均でも豊水の時の10倍以上になる。しかし、渇水と言っても、今般日本で起こったような発電機停止、広域停電の瀬戸際のような状況ではない。北欧の水力発電所は巨大な貯水池を持っている。EUの電力需要の10%は水力発電で賄われるが、ノルウェー、スウェーデン、フィンランド3か国の水力発電所は、その5か月分の発電量に相当する貯水池容量を持っている。

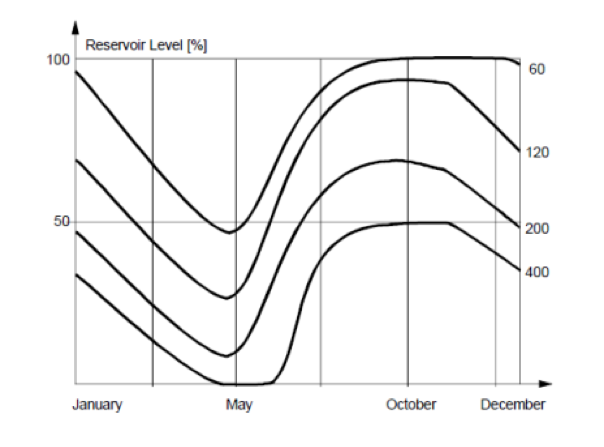

価格の変動は大きいが、それは貯水池の水位によって、水の持っている機会費用を反映して価格が上下する。この場合機会費用とは、量に制約がある水を今消費し発電することによって諦めてしまう将来の価値ということになる。水力は燃料費がかからないので、価格水準自体は低い。図3に水の機会費用(水の価値とも呼ぶ)のイメージを示す。数本の曲線で水位と水の価値(右軸 単位NOK/MWh)の関係を示している。縦軸はダムの水位、横軸は季節であり、需要期でない夏は同じ水位でも水の価値は低めに評価される。

【欧米とは大きく違う燃料在庫の事情】

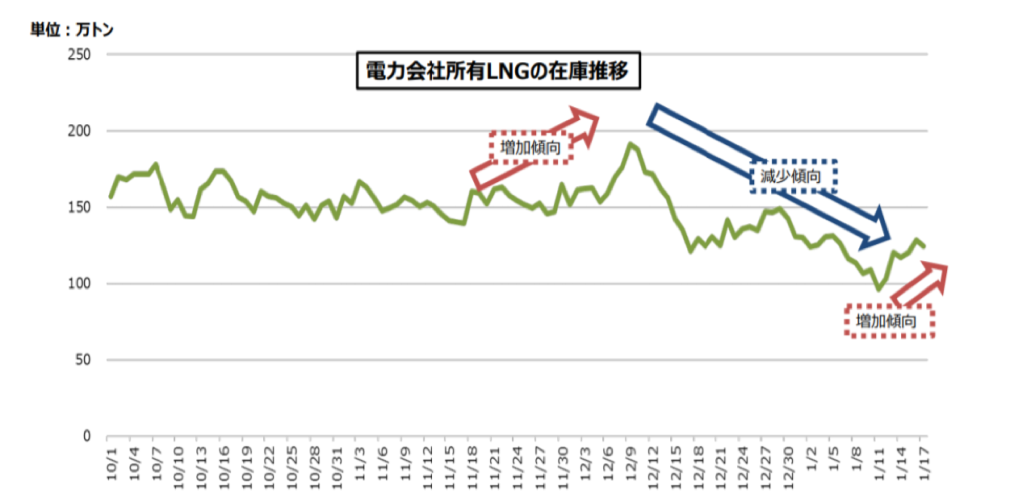

日本における燃料在庫の減少は北欧の渇水よりも相当に深刻であったと思われる。図4に電力会社所有のLNG在庫の推移を示す。1月10日ごろがLNG在庫の底で約100万トンとなっている。発電用LNGの在庫は通常は14日分程度を目安に確保されているとのことであるが、100万トンはLNG火力のフル稼働を前提とすると5日分程度でしかない。

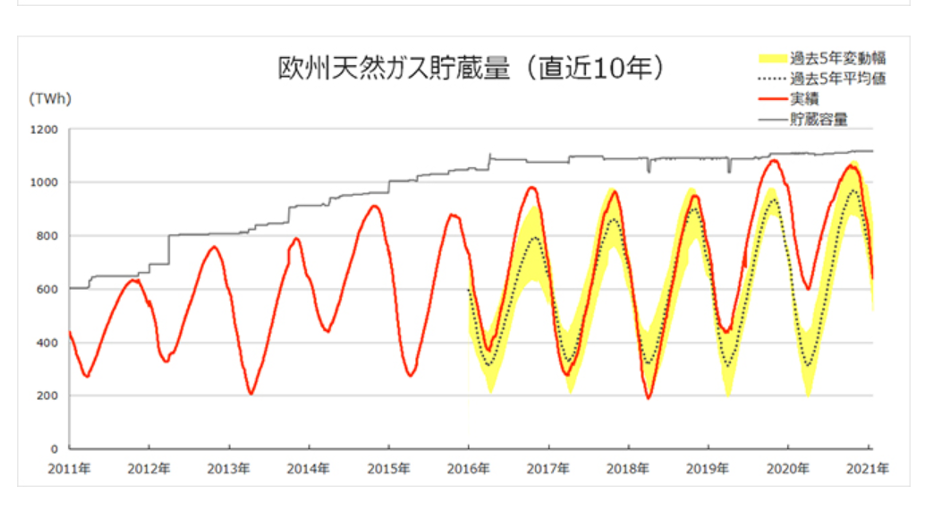

欧米では、天然ガスは多くはLNGではなくパイプラインで流通し、在庫量も日本とはけた違いに大きい。図5に、EUの天然ガス在庫の推移を示す。例年冬に備えて在庫を増やし最大で900TWh程度の在庫を確保しているが、これはLNGに換算すると約6,000万トンである[1]。日本の年間LNG輸入量は8,000万トンであるから、膨大な量である。ちなみにEU全体の発電電力量は2,800TWh、ガス火力の比率は約20%であり、熱効率を50%、貯蔵量900TWhの3分の1が発電用とすると、3か月発電しつづけられるガスが貯蔵されていることになる。

[1] 1Tcf=LNG2000万トンとして換算した。https://www.inpex.co.jp/ir/unit.html

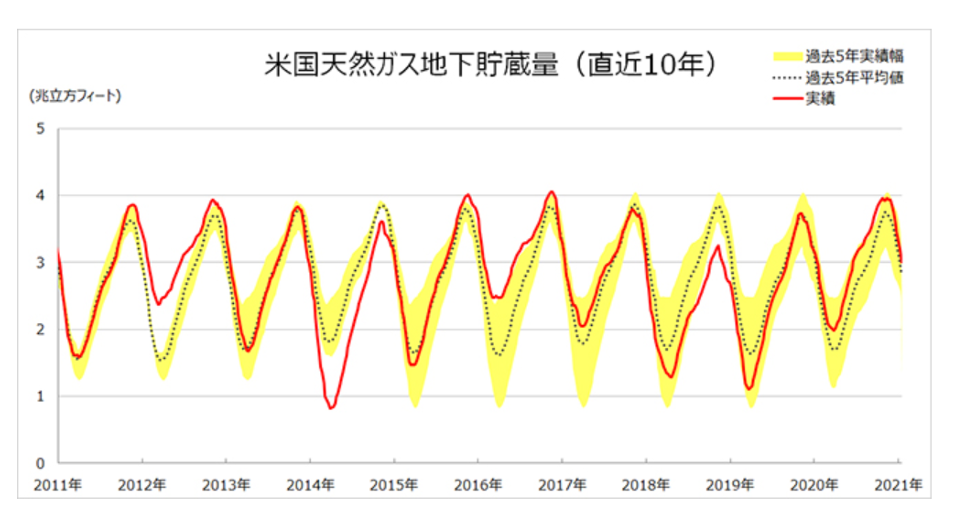

図6に米国の天然ガス在庫の推移を示す。EUと同じく冬場は在庫が膨らみ4兆立法フィートほどになる。これはLNG換算では8,000万トンになり[1]、日本の年間LNG輸入量とほぼ同じである。米国の天然ガス消費量が年間30兆立法フィートくらいなので、4兆立法フィートはざっと1.5か月分の在庫になる。

[1] 1kWh=860.1kcal、LNG1トン=13×106kcalとして換算した。https://www.osakagas.co.jp/company/ir/library/ar/pdf/2008/08_20.pdf

今回の事象の本質はエネルギー安全保障である】

日本の場合、天然ガスは海外からのLNG輸入に大半を頼っている。低温で液化しているので、大量に在庫を持つことは難しく、前述の通り発電用LNGの在庫は通常14日程度に過ぎない。にもかかわらずこの年末年始には、LNG在庫はフル稼働前提で5日分程度にまで減少した。このようにLNG在庫が減少した原因は、需要の増加やベース電源のトラブルをうけて、12月以降LNGの消費が進んだところに加えて、上流設備のトラブル、中国・韓国におけるLNG需要増、パナマ運河の渋滞などの要因が重なって、LNGの追加調達が限定的であったことによる。

在庫が枯渇すると、発電所は停止、広域停電にもつながりかねないことから、多くのLNG火力発電所は出力抑制を余儀なくされ、必然的にJEPXへの投入量も抑制されることとなった。この状態は、燃料在庫が回復するまで、おそらくは数週間継続した模様である。そして、その間価格スパイクが持続したこと自体は異常ではなく、エネルギー・サプライチェーンの状況を反映して、市場が機能した結果と言える。そして、この事象は条件がそろえば再現される可能性が大きい。わが国のエネルギー安全保障に係る大きな課題が顕在化したと言える。

参考文献

原英史(2021)『「電力市場大混乱」の先にある知られざる日本の危機 内閣府再エネ規制総点検タスクフォース「緊急提言」を基に』

Olav B. Fosso(2002)“Short-term and Medium-term Generation Scheduling in the Norwegian Hydro System under a Competitive Power Market Structure”

経済産業省(2021)『電力需給及び市場価格の動向について』第29回 総合資源エネルギー調査会 電力・ガス事業分科会 電力・ガス基本政策小委員会 資料4-1